正规配资网址十大排名 美联储降息或步伐加快

发布日期:2024-10-22 23:35 点击次数:117

来源:郁言债市

9月6日,美国劳工部公布8月非农企业和家庭调查数据。8月新增非农就业人口14.2万人,弱于市场预期的16万人,7月8.9万人(修正后)。8月失业率如期回落0.1个百分点至4.2%,前值4.3%。

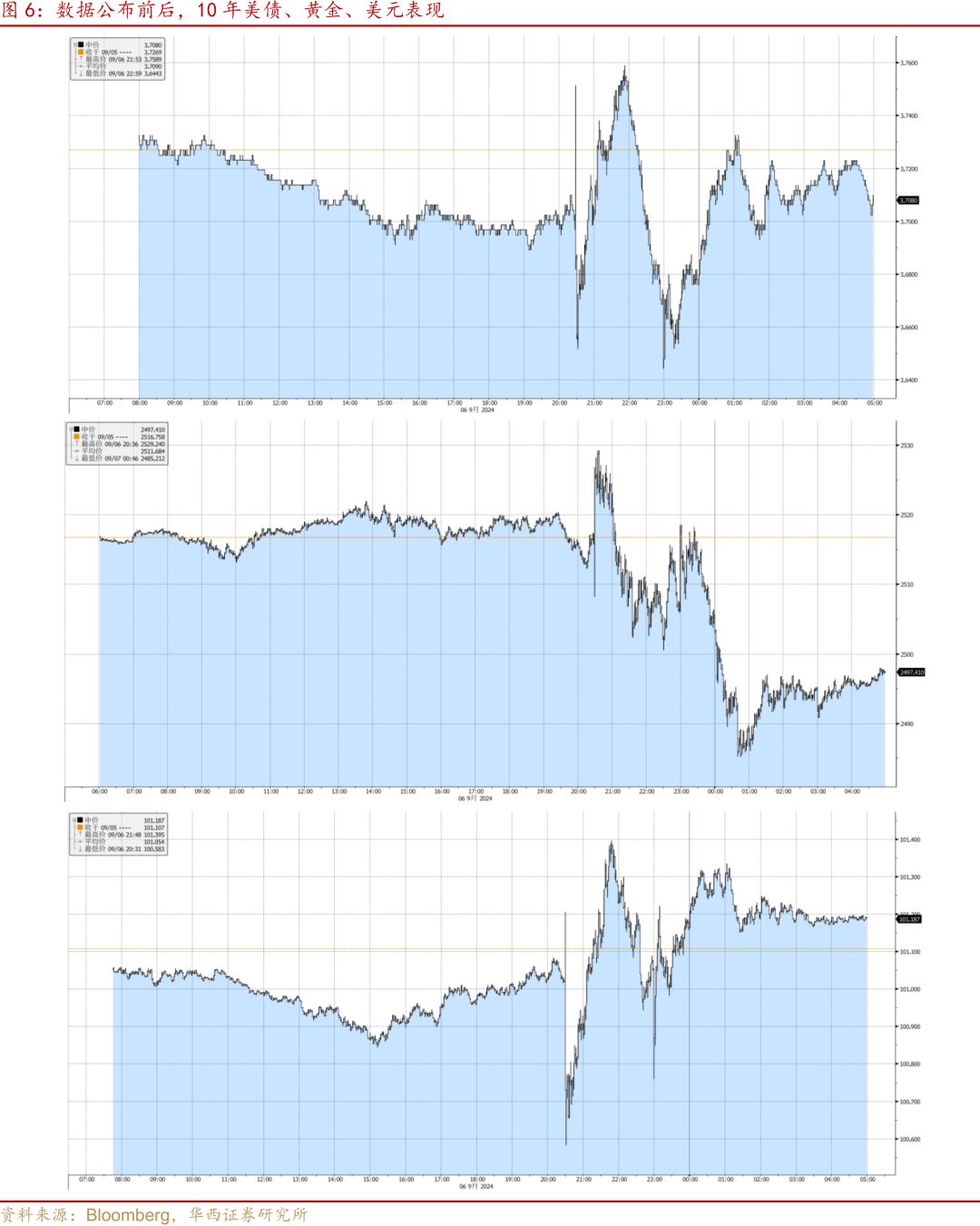

数据发布后,10年期美债收益率短线下行约10bp,其后转为上行,基本收复之前的下行幅度;美股下跌,纳斯达克指数、标普500、道琼斯指数分别收跌2.47%、1.70%、0.95%;美元指数跌至100.58的日内低点后,回升至101.27;COMEX黄金短线涨约0.5%后,转向下跌,收跌0.64%。对美国经济降温的担忧,压过了降息交易。如何看待8月非农数据?

一是失业率微幅回落。8月U3失业率从4.25%降至4.22%,四舍五入后看似下降0.1个百分点,实质仅小幅下降0.03个百分点,显著高于6月的失业率4.05%。8月失业人数为711.5万,略低于上月的716.3万。暂时性失业人数(季调)由106.2万人下降19万至87.2万人,可能反映恶劣天气影响消退。永久性失业从168.2万小幅增长0.6万至168.8万。劳动参与率维持在62.7%,非劳动力人口向劳动力市场的转移暂时放缓。

失业率整体高于2018-2019。8月U6失业率7.9%(环比上行0.1个百分点),这一数字介于2019年的平均值7.45%和2018年的8.1%之间。而U3失业率4.22%,显著高于2018年的3.9%和2019年的3.7%。

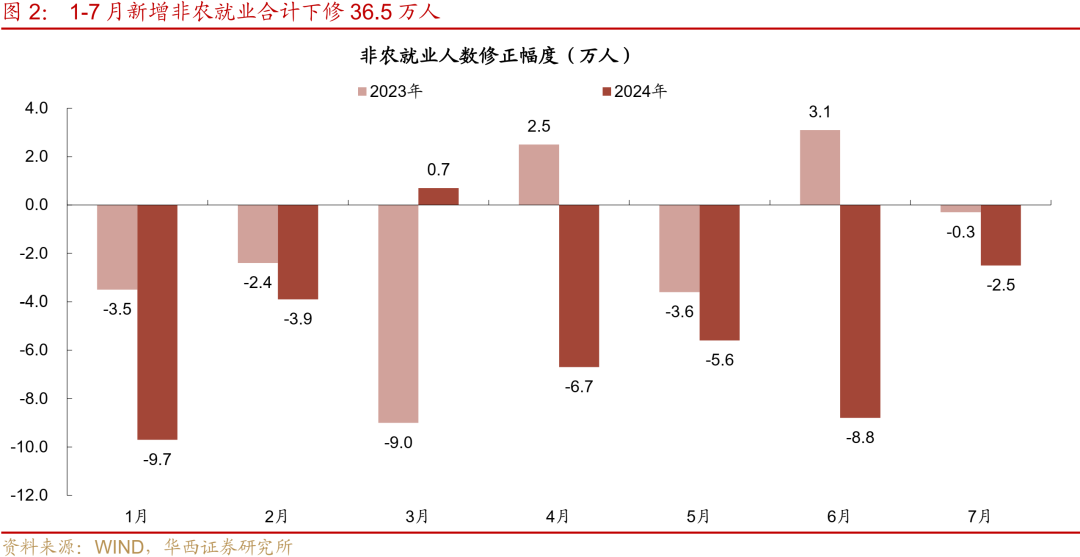

二是新增就业仍然较为疲软,且继续下修。8月新增就业14.2万人,7月从11.4万人下修至8.9万人,6月从17.9万人下修至11.8万。6月和7月合计下修8.6万人。今年1-7月新增非农就业下修幅度达21.5%,共计36.5万人,对比去年同期下修比例和人数仅为6.4%、13.2万人。

8月私人部门新增就业11.8万人,今年1-8月平均值15.2万,最近3个月平均值仅9.6万。与2018-2019年对比,当时的年度平均值分别为18.0万、14.8万。这反映私人部门提供的就业岗位已经明显放缓,可能难以满足移民带来的供给增长,可能导致后续失业率面临持续上升的风险。

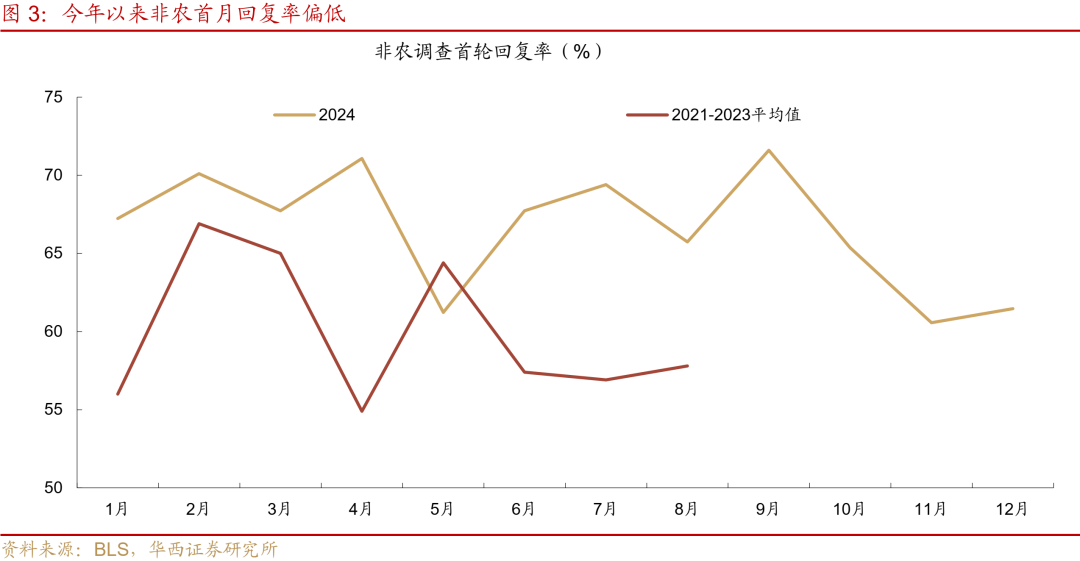

非农回复率偏低,也反映美国劳动力市场降温。今年以来,非农首月回复率平均值为59.9%,显著低于过去三年同期的平均值67.5%,低了7.6个百分点。第二和第三个月回复率也分别低了3.7和6.1个百分点。非农就业月度数据频繁下修,一般而言,第二和第三个月中小企业回复占比较高,依据首月数据推算出的非农就业,给大企业赋予更高权重。而中小企业更容易受到加息的负面拖累,提供的新增岗位数相应下降更快。因而今年以来新增非农就业频繁大幅下修,反映的情况是劳动力市场比非农初值相对更“冷”。

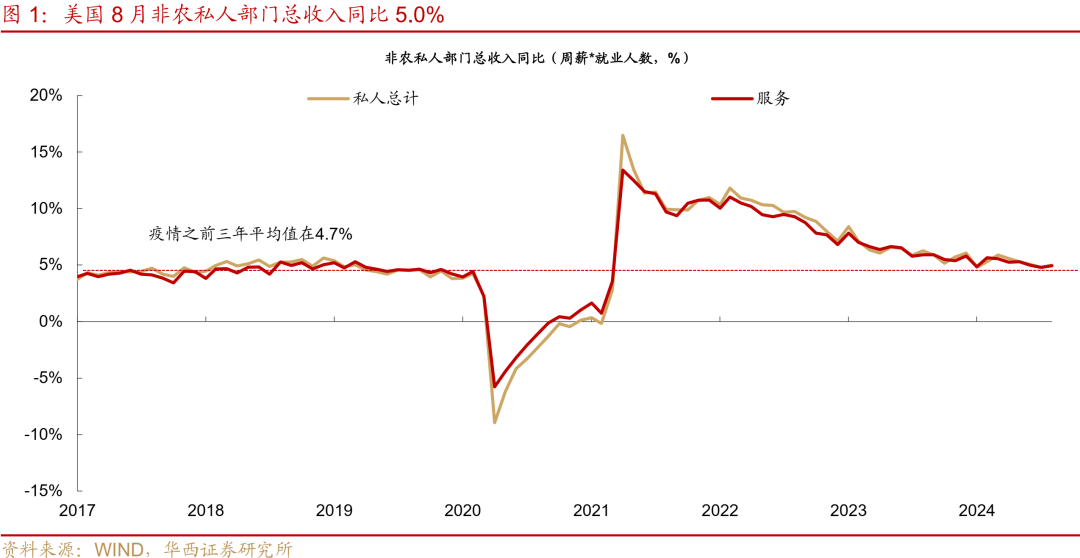

三是薪资增长加快。8月非农薪资环比季调增长0.40%,为今年2月以来高点。对应年化增速约4.9%,虽然增速较高,但还不至于明显拉升通胀。商品和服务环比均有所提升,分别增加0.06、0.20个百分点至0.33%、0.43%。行业薪资增幅较大的,主要是信息、公用事业、零售、金融等,增速介于0.64-0.96%。这些行业多需要一定的专业技能,移民很难直接进入。而休闲和酒店、教育和医疗服务薪资环比放缓或基本持平。这种薪资分布反映了劳动力市场存在结构性短缺。非农私人部门总收入(周薪*就业人数)同比从4.8%小幅反弹至5.0%,较为接近疫情前2017-2019年的平均值4.7%,非农总收入增速接近疫情前常态化。

四是降息步伐方面,9、11、12月美联储会议至少每次降息25bp。8月美国就业数据呈现出新增就业偏弱、失业率略微下降、薪资结构性上涨的景象。我们认为,从新增私人部门就业人数3个月移动平均值仅9.6万,以及今年以来非农就业大幅下修来看,劳动力市场已经大为降温,可能需要加快降息步伐。而薪资增速加快,主要是结构性上涨,对通胀的拉升作用相对可控。在这种情况下,今年剩下的三次美联储会议可能每次至少降息25bp,年内整体降息幅度或至少达到75bp。

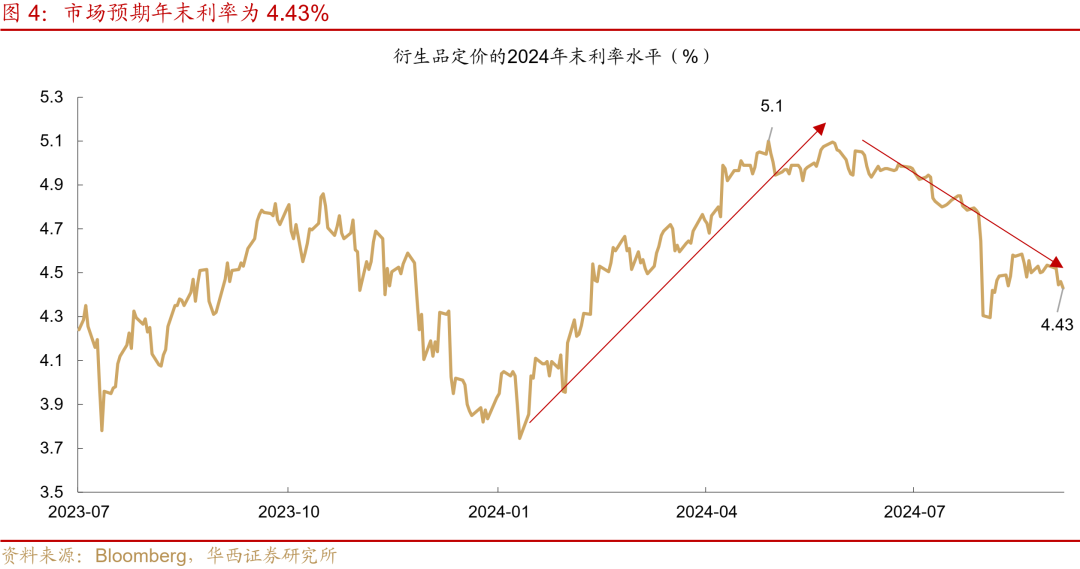

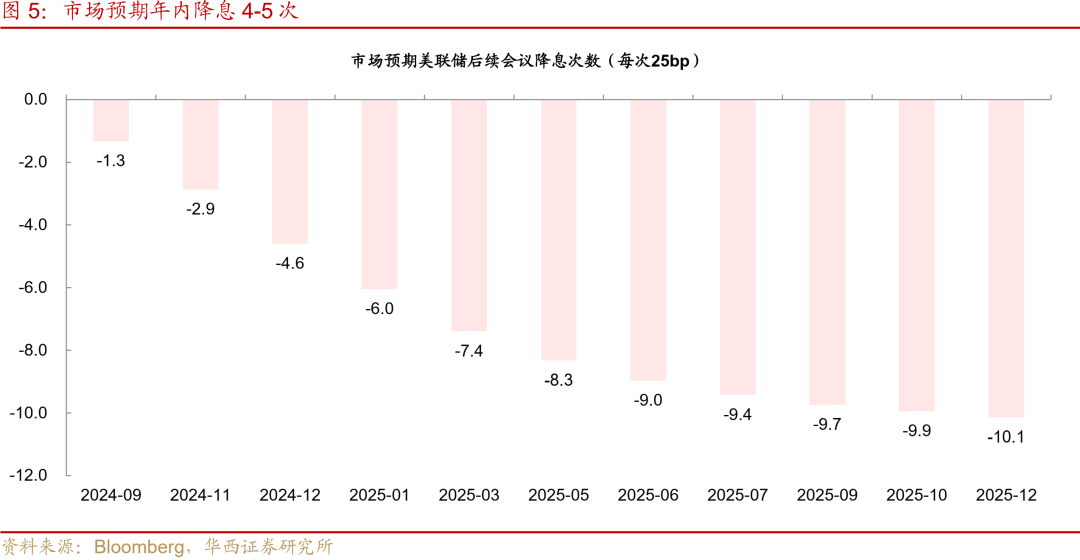

市场预期方面,根据彭博数据,衍生品预期年内降息次数为4.5次(每次25bp),明年6月前降息次数为9次。这种偏激进的降息预期,有助于实现提前降息的效果,可能是当前美联储乐于见到的。

至于是否需要单次降息50bp,美联储可能需要更多数据进行评估。8月就业数据发布后,美联储官员发言,强调9月降息的紧迫性。纽约联储主席威廉姆斯发言称,“现在下调联邦基金利率是合适的”,但未就降息幅度加以评论。美联储理事沃勒表态仍然略偏鹰派,他认为数据仍然较为坚实,降息将审慎为之,不过他也对更大幅度降息的可能性持开放态度。9月美联储会议(北京时间19日凌晨发布)是否降息50bp,仍然悬而未决,市场预期概率仅为30%,我们预计9月大概率降息25bp。

相比于降息25bp还是50bp,我们可能更需关注美联储在9月会议上给出的点阵图,也就是接下来美联储认可的降息节奏。今年6月点阵图预计年内降息25bp,明后年各降息100bp,倾向于每个季度降息25bp。我们需要观察9月点阵图,是否从每个季度降息25bp,切换至每次会议降息25bp(每年八次会议)。美联储给出的longer run利率为2.8%,这可以视为降息终点,对应本轮降息周期的整体幅度约250bp。如切换至每次会议降息25bp,美联储将在明年四季度降至中性利率附近。美联储会以多快的步伐达到降息周期终点,可能更为重要。

五是降息定价已经较为充分,市场更为关注美国经济失速风险。市场预期明年6月前美联储降息次数达到9次225bp,这已经是偏衰退方向的定价,最近几轮降息周期中降息步伐这么快的只有2001和2007,分别是互联网泡沫和次贷危机。因而降息预期继续扩大的空间已经相对有限。而市场对美国经济失速的担忧在上升,体现为美股波动加大。接下来,重要数据对美股的情绪冲击可能会延续。

非农点评:

2024年7月:《美国失业率急升,衰退预期搅动海外市场》

2024年6月:《美国非农支持9月降息》

2024年5月:《非农再度“火热”,通胀降温并非坦途》

2024年4月:《非农降温,去通胀信号积极》

2024年3月:《非农高增,定价增长忽略通胀》

]article_adlist-->

风险提示:

经济、就业和通胀走势超预期,美联储货币政策超预期。

文中报告节选自华西证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

]article_adlist-->

分析师:肖金川

分析师执业编号:S1120524030004

联系人:王小艺

证券研究报告:《美联储降息或步伐加快》

报告发布日期:2024年9月7日

请向下滑动参见华西证券股份有限公司有关微信公众平台推送内容的完整重要提示及法律声明:

重要提示

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过本订阅号发布的观点和信息仅面向华西证券的专业投资机构客户。若您并非华西证券客户中的专业投资机构客户,为控制投资风险,请取消订阅、接收或使用本订阅号中的任何信息。因本订阅号受限于访问权限设置,若给您造成不便,敬请谅解。市场有风险,投资需谨慎。

法律声明

本订阅号为华西证券宏观固收团队设立及运营。本订阅号不是华西证券研究报告的发布平台。本订阅号所载的信息仅面向华西证券的专业投资机构客户,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自华西证券研究所已经发布的研究报告或者是对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。

在任何情况下,本订阅号所推送信息或所表述的意见并不构成对任何人的投资建议。华西证券及华西证券研究所也不对任何人因为使用本订阅号信息所引致的任何损失负任何责任。

本订阅号及其推送内容的版权归华西证券所有,华西证券对本订阅号及推送内容保留一切法律权利。未经华西证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

]article_adlist-->

您的星标、点赞和在看,我都喜欢!

]article_adlist-->

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP